(1/2) Sehr geehrte Damen und Herren,

ich hatte vorletzte Woche einen Beitrag verfasst, der um Stellungnahme und Offenlegung Ihrer Quellen zu Ihren Aussagen von langfristigen und sicheren Renditen von 5-8% in ETFs bat. Leider verblieb mein Beitrag einige Tage in diesem Forum unveröffentlicht, bevor er dann ohne Kommentar oder Vorwarnung gelöscht wurde.

Die Stunden meiner Zeit, die ich in gutem Willen in die Verfassung dieses Beitrages investiert habe, erhalte ich leider nicht zurück. Der Beitrag war meines Empfindens nach in keiner Weise schroff im Ton oder gar unhöflich. Leider hatte ich keine Gelegenheit den Beitrag abzusichern, weshalb Sie mir in dieser Sache wohl glauben müssen. Ich werde nun noch einmal versuchen einen sinngleichen Beitrag zu verfassen, und diesen auch an Ihre Mailadresse schicken. Den genauen Wortlaut werde ich nicht widerholen können. Ich werde auch keine Zitate Ihrer genauen Aussagen in Ihrem Podcast einfügen, hierfür fehlt mir nun die Muße.

Bitte verstehen sie mein Benehmen hierbei nicht als aufdringlich. Ich fände es schlicht schade, wenn ich erneut Mühe und Zeit investiere, nur um das Ergebnis meiner Anstrengungen dann zum zweiten Male nicht die erhofften Rendite erzielen zu sehen.

Dies ist ein Gefühl, das ich wirklich niemandem wünsche. Auch nicht den Zuhörern Ihres Podcasts, denen Sie langfristige und sichere Rendite in Höhe von 5-8% aus ETFs versprechen. Wichtiger noch, Sie raten jedermann und jederfrau, in jedem Alter und jeder Lebenslage, inklusive Ihrer eigenen Kinder, dass sie unbedingt jetzt sofort, am Besten vorgestern, Ihr Erspartes in einen ETF Sparplan anlegen sollten.

Ich bitte Sie, explizit darzulegen, ob überhaupt, und wenn ja in welcher Tiefe, Sie diese Zahlen empirisch untersucht haben, und inwiefern sie etwaige Werbeversprechen von ETF-Anbietern (oder Aussagen von Politikern) auf Ihre Richtigkeit überprüft haben. Oder vielleicht eher, auf Ihre Relevanz. Denn um dem Rest meines Beitrages vorwegzugreifen: Wahrscheinlich handelt es sich bei diesen Zahlen durchaus um richtige Werte. Nämlich um Kursgewinne der in dem ETF abgebildeten Aktien. Mit den tatsächlichen Gewinnen der Anleger hat das jedoch leider wenig zu tun.

Die Daten des MSCI World, als einen beispielhaften Vertreter der ETFs, sind öffentlich verfügbar, wie auch Inflationsdaten. Im Folgenden vergleiche ich die Ergebnisse aller möglichen cost-averaging Anleger zwischen Dezember 1978 und Dezember 2023. Cost-averaging bedeutet, dass in jedem Monat der gleichen Beitrag einbezahlt wird, nichts aus dem Depot entnommen wird, und dies über den gesamten Anlagezeitraum fortgeführt wird. Darüber hinaus treffe ich die Annahme, dass jeder der Anleger jedes Jahr im Januar die Inflationsrate ermittelt und seinen monatlichen Sparbetrag entsprechend anpasst. Dies halte ich für eine realitätsgetreue Modellierung. Dabei mache ich eine ganze Reihe, für die Investitionsgewinne positiv ausfallende, Vereinfachungen:

- Die Reallöhne steigen entsprechend der Inflation

- keinerlei Nebenkosten des ETFs

- keinerlei Steuern

- keine Währungsverluste

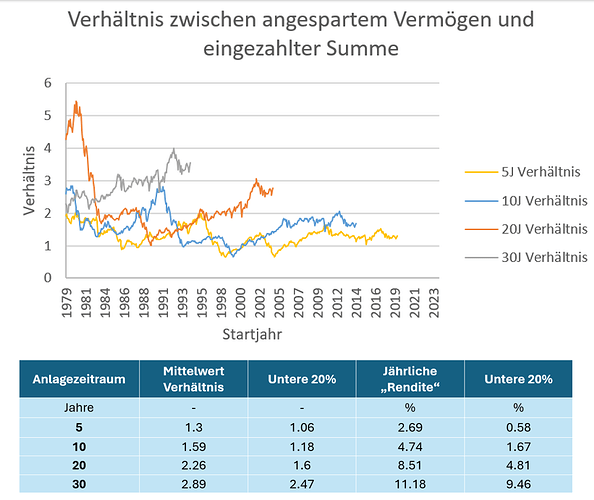

In meinem ursprünglichen Beitrag hatte ich mich auf einen Anlagehorizont von 20 Jahren beschränkt. Dies habe ich nun erweitert und stelle die Ergebnisse der Anlagehorizonte 5, 10, 20, und 30 Jahre, gegenüber.

Die Metrik, die ich im Folgenden darstelle, ist das Verhältnis zwischen des am Ende des Anlagehorizonts angesparten Vermögens und der gesamtheitlich eingezahlten Summe. Bildlich gesprochen der Summe, die der gleiche Anleger unter dem Kopfkissen horten hätte können - auch dieser mit der finanziellen Weitsicht, seine Sparsumme an die Inflationsrate anzupassen, was für mich eine amüsante Vorstellung ist.

Ein paar Worte zu dem Begriff der „Rendite“. Es handelt sich nicht um eine Einmalinvestition; sowohl die eingezahlten Beträge als auch das angesparte Vermögen sind zeitlich variabel. Die „Rendite“ eines ETFs als Entscheidungsgrundlage einer Investition heranzuziehen, ist nur dann valide, wenn alle Alternativen denselben äußeren Einflüssen unterworfen sind. Beispielsweise die Investition in einzelne Aktien. Dieser Vergleich wird auch von Anbietern von ETFs herangezogen, geht aber an der Realität vorbei. Die Personengruppe, die an Investitionen in einen ETF interessiert ist, wird nicht die Investition in einzelne Aktien als Alternative erwägen. Sondern Festgeld, Rentensparpläne, Staatsanleihen, und ganz wichtig: Wohneigentum. Aber dazu später mehr.